![Секреты проведения правильного портфельного анализа [ABC, BCG]](https://disshelp.ru/blog/wp-content/uploads/2022/09/7-1.jpg)

Студенты факультета или направления «Экономика и управление» в обязательном порядке захватывают изучение современных инструментов по перераспределению и использованию ресурсов с целью повышения эффективности деятельности компании. Самыми успешными и простыми инструментами в данном случае выступают методы портфельного анализа.

СОДЕРЖАНИЕ

Понятие и миссия портфельного анализа

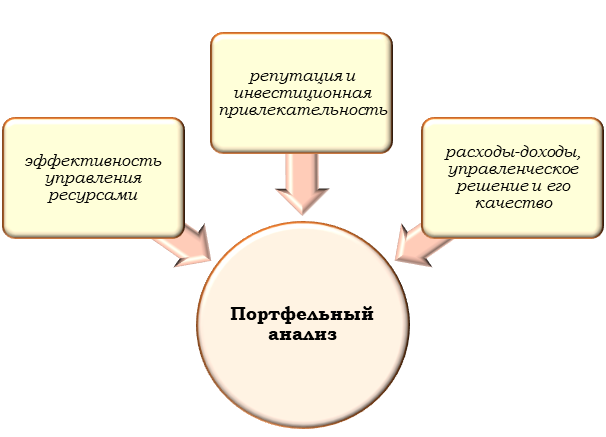

Портфельный анализ представляет собой особый инструмент в системе менеджмента, управления, позволяющим определить грамотное и предельное эффективное соотношение расходов и доходов, выделить приоритетные виды деятельности, определить перспективы развития (с акцентом на рынок сбыта, целевую аудиторию, возможности компании, в сравнении с конкурентами) и пр. То есть это универсальное средство для выживаемости организации в рамках конкурентной борьбы и реалий.

Применение портфельного анализа позволяет менеджерам выработать такой путь развития, который приведет к повышению привлекательности и положительной репутации организации, повысит конкурентоспособность и минимизирует риски убытков/банкротства, грамотно распределить имеющиеся в распоряжении фирмы ресурсы и выделить приоритетные направления для инвесторов. Притом каждое звено и его развитие будет подкрепляться прогнозами, оценкой ткущих тенденций и пр., то есть обоснованным.

Принципами портфельного анализа выступают следующие каноны:

- Наглядность, которая выражается в построении уникальной матрицы и определении положения на ней фирмы. Каждое поле будет символизировать о наличии конкретных успехов и недостатков, учет которых позволит скорректировать текущую стратегию организации и улучшить свои позиции в конкурентной борьбе;

- Перспективность, предполагающая оценку развития предприятия на кратко-, средне- или долгосрочный период времени. То есть портфельный анализ позволит создать «проекцию» будущего развития компании;

- Эффективность. Миссия портфельного анализа – повысить результаты деятельности организации, а значит нацелены на создание условий позволяющих повысить эффективность работы предприятия/отдельного звена, ликвидировать слабые и рискованные звенья и пр.;

- Обоснованность. Данный постулат проявляется с самого начала, когда сначала анализируется текущее положение дел и выделяются слабые зоны. Констатируется «зона матрицы, к которой относится компания. Далее разрабатывается новая стратегия развития компании, которая будет подкреплена прогнозными данными, результатами моделирования ситуации и пр. То есть каждая рекомендация и вывод будет сопровождаться научными и/или экспериментальными фактами;

- Актуальность и реалистичность. Данный принцип проявляется в том, что анализу подвергается текущее положение дел фирмы, а затем вырабатывается такой план действий по оптимизации, который будет посилен для объекта;

- Планомерность, заключающаяся в выработке конкретной стратегии по развитию компании с учетом ее возможностей, способностей, текущих проблем и положении в матрице;

- Гибкость, проявляющаяся в адаптации под любое предприятие, то есть с его помощью можно изучить состояние дел на любой фирме (при достаточности информационной базы).

Возникли сложности?

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Традиционный портфельный анализ предполагает реализацию четырёх этапов. Первый – анализ всех видов деятельности с акцентом на конечный результат в натуральном выражении (то есть ассортимент услуг, продукции), разбивка сведений по стратегическим единицам.

Второй этап – определение доли и роли каждой стратегии (продукции, вида деятельности) в жизнедеятельности компании, акцент на наиболее эффективных направлениях, оценка перспектив развития всех сценариев.

Третий этап состоит в проработке каждой бизнес-единицы отдельно: констатация особенности, выгодности, конкурентоспособности, а также определение возможности слияния производств, перепрофилирования, развития текущей деятельности, обоснование необходимости ликвидации отдельных видов продукции/стратегий и пр. В рамках этого шага происходит оценка реалий и прогнозирование деятельности компании с учетом полезности, выгодности и пр.

Четвертый этап — построение портфельной матрицы и оценка каждой позиции по полям с дальнейшей проработкой плана действий, текущих факторов и результатов, которые способны оказать влияние на управленческое решение и судьбу компании в целом.

Обратите внимание, что портфельный анализ не является неопровержимой опорой для выработки решения. Он позволяет наглядно увидеть текущую ситуацию, понять слабые и сильные стороны, учесть их в перспективе.

Стандартные элементы портфельного анализа

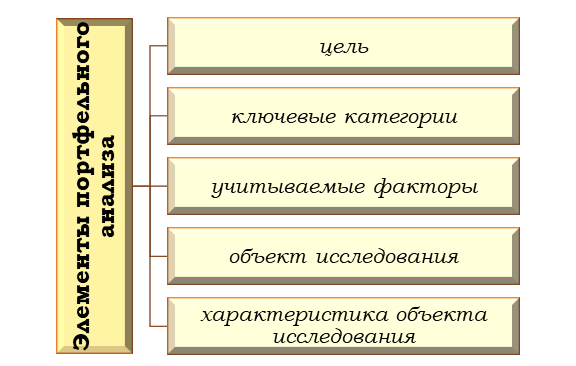

Любой портфельный анализ включает в себя ряд важных параметров, подвергаемых анализу и в конечном счете корректировке.

В их числе принято выделять следующие компоненты:

- Цель. В данном случае под целью понимают проведение оценки состояния фирмы с акцентом на виды деятельности, оказываемые услуги или производимую продукцию, ее конкурентоспособность и выгодность, а также определение целесообразности дальнейшего развития исследуемого сегмента, необходимости изменения стратегии или порядка действия, объема производимой продукции или затрат на ее производство и пр.

Миссия портфельного анализа (на основании цели) состоит в формировании оптимального портфеля видов деятельности, продуктов, инструментов и ресурсов, который бы обеспечив комфортное и устойчивое положение на рынке.

- Оцениваемые категории. В данном случае необходимо выделить именно основные показатели или моменты, которые автор намерен исследовать. Чаще всего в рамках портфельного анализа соотносят две противоположных или однородных категорий. Например, спрос и предложение, риск и доходность, затратность и доходность, рост и доля, текущая привлекательность и потенциал и пр. То есть в рамках портфельного анализа принято выделять текущие и перспективные данные.

- Учитываемые факторы. В данном случае исследователь или аналитик выделяет условия, параметры и критерии которые воздействуют на объект исследования, вызывая изменение положений: качественные и количественные, внутренние и внешние, относительные и абсолютные, отраслевые и научные (экономические, юридические, маркетинговые, технические и пр.). Исходя из количества учтенных факторов, формируется одно- или многофакторная модель анализа ситуации.

- Объект исследования. В данном случае важно понимать, что изучается не компания в целом, а ее отдельные (основные) составляющие, от которых зависит ее судьба и надежность, устойчивость. К объектам портфельного анализа относят виды деятельности или ассортимент услуг, анализ предприятий одной отрасли (анализ конкурентов), анализ развития бизнеса в разных географических масштабах (субъектах);

- Характеристики объекта исследования. В рамках данной ниши принято выделять основные показатели, которые позволяют оценить положение и подчеркивают «проблемные зоны» или недостатки в конкретном виде деятельности фирмы.

Портфельный анализ позволяет оценить долю каждого вида деятельности в жизни фирмы, а также долю фирмы на общем отраслевом и глобальном рынке.

Чаще всего данный анализ портфеля оформляется в виде таблицы или матрицы, сопровождаясь расчетами, исследованием качественных характеристик и пр. Притом он больше ориентирован на оценку и дальнейшее повышение инвестиционной привлекательности.

Возникли сложности?

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Особенности использования матрицы БКГ

Ранее в одной из наших статей мы описывали суть данного подхода и его структурные элементы. Поэтому в текущем материале предлагаем рассмотреть лишь характерные для подхода черты, условия применения и способы адаптации результатов под бизнес-реалии.

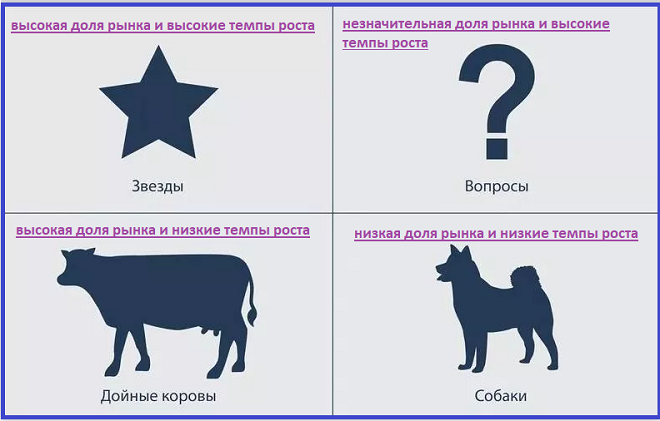

Первой специфической чертой данного подхода является выделение четырех сегментов со специфическими названиями:

- Звезды, дойные коровы, дикие кошки и собаки. Каждой из групп свойственные определенные черты: уровень доходности и доля в ассортименте предприятия, перспективные и рискованные и пр.

- Матрица учитывает стадию жизненного цикла предприятия и позволяет определить связь текущего положения с объемом продаж;

- В основе оценки конкурентоспособности лежит два показателя: темп роста отраслевого рынка и относительная доля рынка;

- Единицей анализа выступает оценка деятельности предприятия с учетом рынка сбыта производимой продукции, то есть проводится исследование предприятия на отраслевом рынке (оценка текущего положения, необходимости поиска новых рынков или ухода с рынка и пр.);

- Предложения по совершенствованию деятельности компании зависят от того, к какой из он построенной матрицы относится оцениваемый продукт. Выделяют четыре потенциальных траектории развития: увеличение/сохранение/уменьшение рыночной доли или ликвидация определенного вида деятельности или фирмы в целом.

По результатам анализа матрицы БКГ важно выделить прибыльные виды деятельности (дойные коровы и звезды). Средства, вырученные от данных групп целесообразно направлять на развитие перспективных направлений. Также важно выделить товары, которые способны принести пользу в будущем (темные кошки). Здесь важно грамотно спрогнозировать результаты и оценить их реалистичность.

|

Самые важные показатели в матрице БКГ |

||

|

Показатель |

Порядок расчета |

Применение |

| Показатель относительной доли рынка | Отношение общей доли рынка, принадлежащей к конкретной товарной группе к части рынка с аналогичным товаром сильнейшего конкурента

Норма – больше 1,0 |

Для определения принадлежности к определенному блоку матрицы БКГ и определения будущей стратегии действий |

| Темпы рыночного роста | Соотношение объема продаж в текущем периоде с объемом продаж с предшествующем периоде

При результате более 10% — рынок быстрорастущий, менее 10% — низкие темпы роста рынка |

|

| Объем продаж | В денежном выражении – выручка

В натуральном выражении – количество реализованного товара (в единицах) |

Для определения динамики данного показателя |

Использовать матрицу БКГ не всегда уместно и возможно. В данном случае необходимо учитывать ряд ограничений, основанных на двух концепциях:

- Самая высокая прибыль приходится на самую большую компанию в отрасли, на рынке;

- Грамотное определение необходимости и целесообразности инвестирования средств в развитие компании или отдельно продукта. Если рынок растет стремительно. О необходимо вкладывать средства в маркетинг, поддерживать соответствующий уровень производства для удовлетворения потребностей покупателей в полном объеме. Если же рынок растет незначительно, то вкладывать серьезные суммы нет нужды.

Использование матрицы БКГ неуместно в следующих ситуациях: присутствие кризиса в отрасли или внутри предприятия, отсутствие ограничений и входных барьеров для входа на новый сегмент или рынок, сверхжесткая конкуренция в отрасли или на рынке (она в значительной степени повышает затраты). В этих ситуациях результаты БКГ-анализа будут необъективными.

Обратите внимание, что результаты использования матрицы БКГ позволяют установить перспективные направления для развития, но никаких точных указаний (о том, что и как делать) не дает. Управленческие решения принимаются уже исходя возможностей фирмы и фантазии менеджеров.

Особенности применения АВС-анализа

Всем известно, что свободные средства не должны «пылиться» на полке или в кошельке, они должны работать и приносить доход. Данное правило успешно работает повсеместно: от физических лиц до предпринимательства. Но не каждый знает, что управление финансовыми потоками – дело серьезное и сложное. Повысить эффективность использования денежных средств или ресурсы компании поможет методика АВС-анализа.

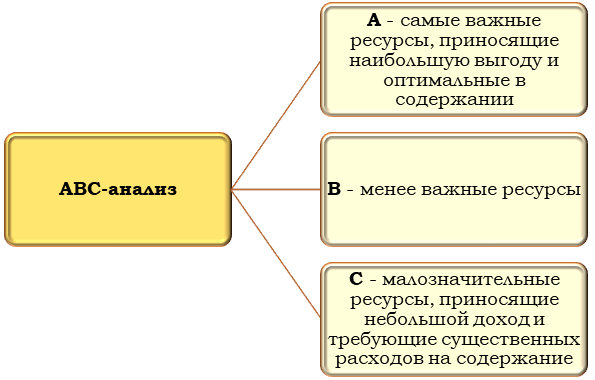

АВС-анализ представляет собой уникальный инструмент, позволяющий соотнести расходы и доходы компании и сформировать оптимальный «ресурсный портфель»: посильный в содержании и выгодный в применении (то есть приносящий прибыль). О данном подходе мы также уже рассказывали в нашей статье ранее. Поэтому сегодня отметим лишь наиболее важные моменты: особенности, ограничения и виды.

Среди особенностей АВС-анализа можно выделить:

- Ориентация на корректное и максимально эффективное использование имеющихся ресурсов;

- Распределение данных на три основные группы: важные ресурсы, стабильные ресурсы, менее важные ресурсы. Согласно критерию «важности» определяется доля их «выгодного содержания и применения»;

- Имеет массу вариаций, зависящих от характера оцениваемого ресурса: финансы, запасы, сырье, поставщики, эффективность подразделений, инвестиции, бренд и ассортимент продукции и пр.;

- Основное правило эффективного распределения ресурсов базируется на принципе Парето;

- Результаты анализа не являются указанием к исполнению. Они носят сугубо рекомендательный характер и могут лечь в основу управленческого решения;

- Информационная база для аналитической деятельности складывается преимущественно из внутренних данных и документов предприятия: договора, данные бухгалтерского учета, статистические данные и показатели, аналитические отчеты (квартальные, годовые) и пр.

Обратите внимание, что АВС-анализ содействует формированию грамотного и наиболее эффективного управленческого решения внутри организации.

Использование АВС-анализа возможно не во всех ситуациях. Применение этого метода недопустимо при отсутствии точной и достоверной финансовой и статистической информации, некорректных значениях отдельных показателей, принятие решения или формулирование выводах на основе одного показателя и пр.

Возникли сложности?

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Сравнение матрицы БКГ и АВС-анализа

В таблице ниже представим сравнительную характеристику рассмотренных подходов, которые позволят подчеркнуть сферу и нюансы применения каждого из методов.

|

Признак |

БКГ-матрица |

АВС-анализ |

| Цель анализа | Затраты-доходы: Определение и повышение инвестиционной привлекательности | Ресурсы-доходы: Оценка эффективности использования ресурсной базы, |

| Объект анализа | Соотношение доли продуктов, определение доли рынка компании

Определение перспективных направлений деятельности и стратегий |

Соотнесение эффективности затраченных средств с полученными доходами

Определение оптимального ресурсного портфеля |

| Характер методики | Прогнозный, приблизительный | Прогнозный, математически-точный |

| Методы анализа |

Прогноз, моделирование, математические операции, сравнение, матричный фокус |

|

| Составные группы | Звезды, дойные коровы, дикие кошки, собаки | Группа А, группа В, группа С |

| Масштабы исследования | Внутренний и внешний анализ | Преимущественно внутренний анализ |

| Информационная база | Внутренняя информация (ассортимент продукции, виды деятельности, финансовая документация), внешняя информация (состояние рынка, конкуренты, статистические данные и пр.), маркетинговые исследования, социологические исследования | Внутренние источники (бухгалтерский учет, договора, статистические данные и пр.) |

| Основное правило подхода | Лидер имеет конкурентное преимущество

Лидер обладает высокой рентабельностью на рынке |

Принцип Парето |

| Ограничения или недопустимые критерии | Не проводится при течении кризиса

Нет входного барьера на рынок Слишком жесткая конкурентная борьба |

Невозможно использовать неточные и некорректные данные

Невозможно использовать несопоставимые показатели Невозможно формулировать вывод на основе анализа или выделения одного показателя |

| Сравнение | Показатели предприятия и показатели отрасли | Плановые и фактические показатели, фактические и нормативные показатели |

| Показатели, задействованные в методике | Товарные позиции и прибыльность каждой из них

Рентабельность всех видов деятельности Определение перспективных направлений видов на основе принадлежности товарной группы к определенной зоне матрицы БКГ Формирование оптимального инвестиционного бизнес-портфеля |

Экономические показатели, ориентированные на сопоставление расходов и доходов

Построение оптимальной траектории для повышения эффективности от использования ресурсов Формирование оптимального ресурсного портфеля |

| Результаты использования подхода |

Носит сугубо рекомендательный характер и может быть положен в основу управленческого решения при решении проблемных ситуаций |

|

| Частота проведения анализа |

По усмотрению руководства компании, но желательно пользоваться данными подходами для корректировки управления ресурсами, как минимум раз в год |

|

| Принципы аналитической деятельности |

Объективность, актуальность, обоснованность, системность |

|

Обратите внимание, что каждый из описанных подходов используется в определенных целях: матрица БКГ уместна при оценке и повышении инвестиционной привлекательности. АВС-анализ позволяет оптимизировать состав доходов и расходов. При этом в каждом из методов необходимо выделить доминирующие группы: какой товар приносит больше пользы и выгоды, какие группы ресурсов менее выгодны, объем ресурсов на содержание рассматриваемых объектов и пр.

Несмотря на кардинально разные цели, задействованные показатели и пр., можно выделить совпадающие фрагменты. Среди очевидных сходств матрицы БКГ и АВС-анализа можно выделить следующие моменты:

- Призваны повысить качество и эффективность управленческих решений и сформировать оптимальный набор ресурсов, инвестиций и пр.;

- Используются по мере необходимости и носят больше экономический характер;

- Для реализации анализа матрицы БКГ и АВС-таблицы важно располагаться достоверными и надежными первоисточниками;

- Результаты анализа позволяют сформировать прогнозные сценарии и выработать рекомендации по совершенствованию текущей деятельности организации или ее подразделения;

- Оформлять результаты анализа целесообразно в графической или табличной форме с дальнейшим анализом;

- Требует анализа системы показателей для формулирования наиболее обоснованных выводов и прогнозов;

- Итоги анализа матрицы БКГ и АВС-подхода позволяют грамотно скорректировать деятельность предприятия и минимизировать риски, повысить эффективность управления ресурсами и инвестиционную привлекательность.

Студенты факультета «Экономики и управления» осваивают матрицу БКГ и АВС-анализ на средних курсах, а также полагаются на эти приемы при выполнении курсовых, дипломных работ.

Трудности с учебой?

Требуется поддержка?

Помощь в написании студенческих и

аспирантских работ!