На сегодняшний день многие центры оказывают свои услуги на платной основе, но не каждый пользователь таких сервисов знает, что он имеет право на получение возврата части затраченных средств. Данный маневр называется налоговым вычетом. Сегодня мы расскажем, кто и как может его получить.

СОДЕРЖАНИЕ

Кто может претендовать на налоговый вычет за обучение?

Вы являетесь студентом-контрактником или водите своего ребенка на платные дополнительные курсы, тогда Вы должны знать о своих правах и обязанностях в части оплаты и получения налогового вычета. Согласно условиям договора об оказании платных образовательных услуг, учащийся должен внести определенную сумму на специальный расчетный счет заведения в строго ограниченные сроки, прописанные в документе. В случае нарушения условий контракта, администрация учреждения имеет право не допускать индивида к занятиям.

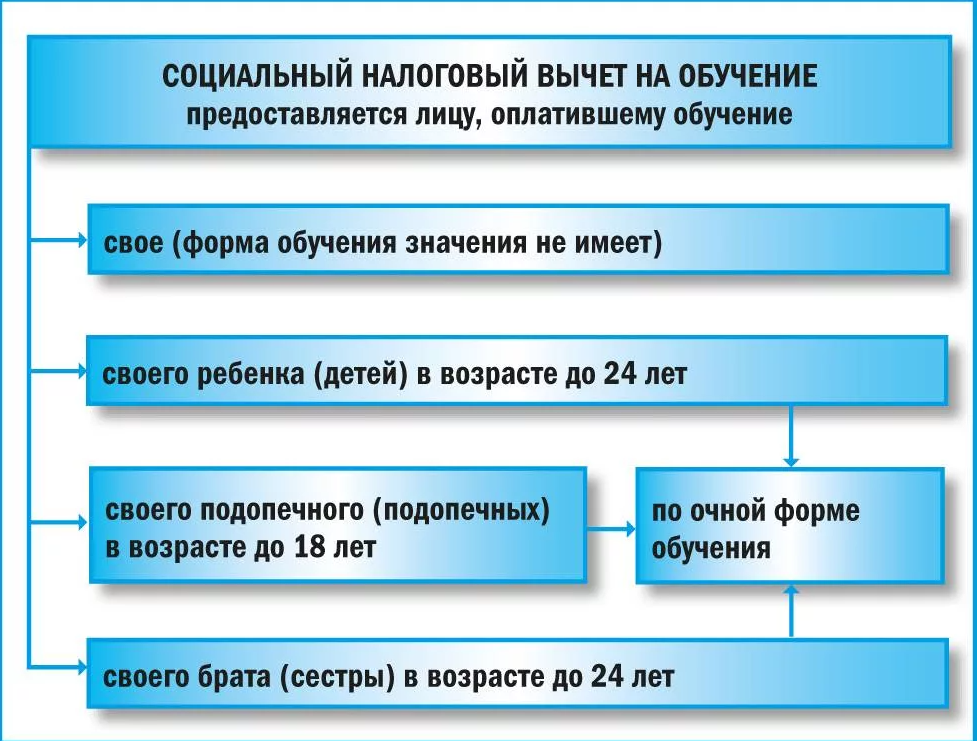

В то же время плательщик имеет право получить возврат части затраченных на образование средств. Важно отметить, что данным правом обладает именно то лицо, которое указано в договоре. Например, если вы являетесь студентом Вуза, обучаетесь по контракту, то Вы имеете право на возмещение за счет ФНС. Важно отметить, что обратиться в соответствующую службу и получить возврат сможет лишь то лицо, которое прописано в договоре об оказании платных услуг в качестве плательщика и производит соответствующие затраты. Все факты обязательно подтверждаются документально.

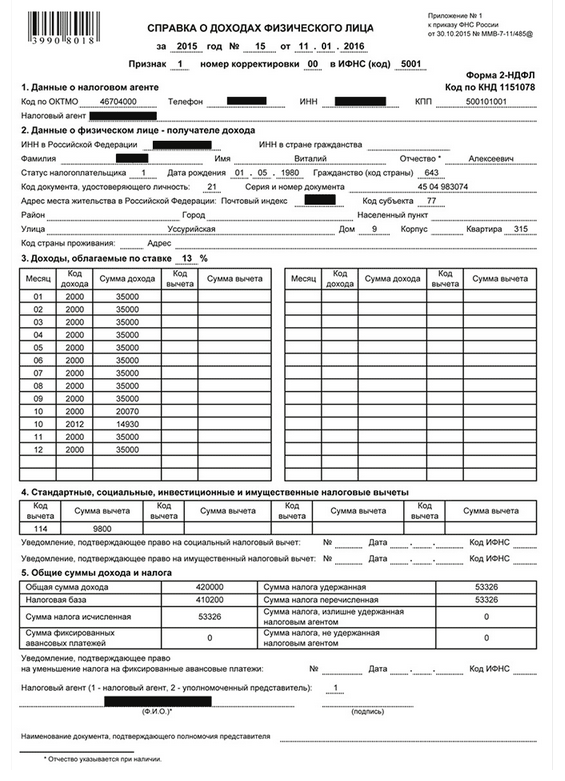

Обязательным условием для получения «возмещения от ФНС» является наличие официального заработка, т.е. гражданин должен быть официально трудоустроен и платить налоги согласно действующему законодательству РФ. В качестве подтверждения получатель должен предоставить в ФНС справку формы 2-НДФЛ.

Также важным условием для возврата за обучение является выполнение следующих условий:

- Учащимся может быть сам плательщик или его родные сестры, браться, дети в возрасте до 24 лет;

- дети обучаются исключительно на очном отделении;

- если плательщик платит за собственное становление, то форма неважна (очно, заочно, дистанционно и пр.);

- между учащимся и заведением должен быть заключен договор об оказании платных образовательных услуг.

За какой промежуток времени можно вернуть деньги?

Согласно действующему законодательству и НК РФ, получатель образовательных услуг может претендовать на возмещение части затраченных средств за последние 3 года обучения. Например, если Вы успешно завершили учебу в 2020 года, то получить возврат можно за 2018, 2019 и 2020 года.

Притом подавать документы для оформления и получения налоговых привилегий можно по окончании каждого семестра или ежегодно. Также допустимо обращение в ФНС раз в три года. Главное – не упустить момент!

Возникли сложности?

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Размер налогового вычета и пакет документов для его получения

Не стоит обольщаться и надеяться вернуть половину израсходованной на освоение профессии стоимости. Независимо от суммы, потраченной на услуги учебных центров и иных образовательных учреждений, размер налоговой привилегии ограничен 13% (аналогично ставке НДФЛ).

Важно отметить, что на это преимущество не смогут рассчитывать отдельные категории граждан и юридических лиц:

- Нетрудоустроенные граждане или работающие нелегально;

- Предприниматели, которые ведут свою деятельность по налоговым режимам УСН и ЕНВД.

Также получить вычет не удастся, если освоение профессии или курсов производилось за счет средств материнского капитала (то есть за счет государства).

Вернуть часть денег, затраченных на обучение, можно при получении соответствующих услуг в колледже, автошколе, ВУЗе. Для этого необходимо собрать определенный перечень документов:

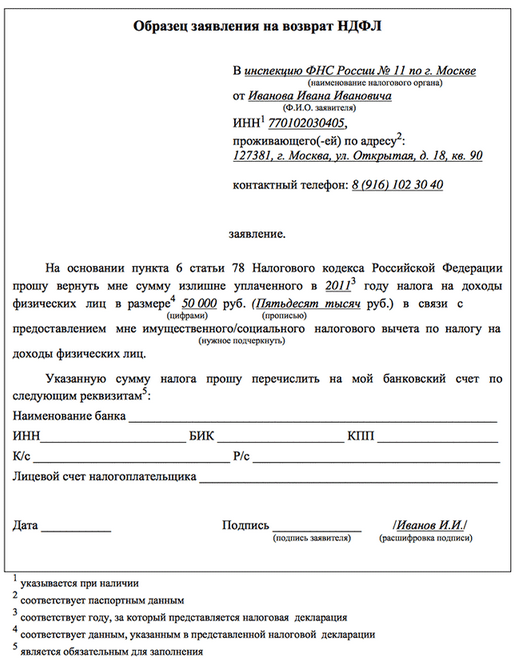

- Заявление;

- Документы из ВУЗа: договор, квитанции об оплате образовательных услуг (копии и оригиналы), лицензия учебного заведения, свидетельство об аккредитации специальности/курсов, протокол согласования цен и пр.;

- Справка с места учебы, подтверждающая факт обучения студента в нем;

- Налоговая декларация на вычет за обучение (в ней будет рассчитана сумма, которая подлежит возврату);

- Справка с места работы плательщика и справка о зарплате (2-НДФЛ);

- Данные о лицевом банковском счете, куда будет осуществлен перевод суммы.

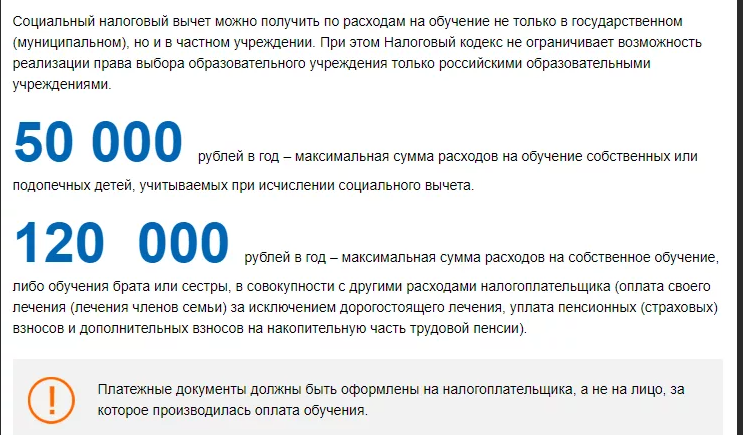

Ограничена ли сумма налогового вычета?

Стоимость образования в России зависит от ряда факторов: СУЗ или ВУЗ, главный корпус или филиал, регион и местоположение, престиж ВУЗа, востребованность выбранной профессии и пр. Притом одно и то же направление в разных ВУЗах может оцениваться (в рублях) по-разному: где-то 60 000 рублей в год, а в другом месте – все 500 000 рублей в год. От цены будет зависеть размер налогового возврата.

Государство установило определенные пределы данного «денежного возврата». Максимально допустимая сумма образовательных услуг на собственное обучение составляет 120 тысяч рублей в год, за обучение ребенка – 50 тысяч рублей в год. Таким образом, максимальная сумма налогового вычета составит 22100 рублей.

Как и куда подать документы на получение налогового вычета?

Подать документы на возмещение части затраченных на профессиональное становление средств можно лично в ФНС по месту жительства. Сегодня в связи с угрозой распространения коронавирусной инфекции личный визит можно заменить на дистанционный формат, путем отправки всех документов по почте заказным письмом с описью или же в электронном виде с электронной подписью.

Трудности с учебой?

Требуется поддержка?

Помощь в написании студенческих и

аспирантских работ!

Спасибо за четкий алгоритм действий. Отучилась 2 года на коммерции. В этом году обязательно подам документы в ФНС. Очень полезная статья, написана просто и понятно!