Финансы любого предприятия требуют сознательности и бдительности, контроля и координации, поэтому время от времени каждый руководитель должен проводить анализ платежеспособности и ликвидности компании. От результатов данного анализа может зависеть дальнейшая судьба бизнеса и перемены, необходимость корректив, своевременная диагностика проблем и оперативное реагирование на них, минимизация рисков по банкротству.

Чаще всего расчетом показателей ликвидности и платежеспособности занимаются студенты экономического факультета, практикующие экономисты аналитики и бухгалтеры.

СОДЕРЖАНИЕ

Что такое ликвидность и платёжеспособность?

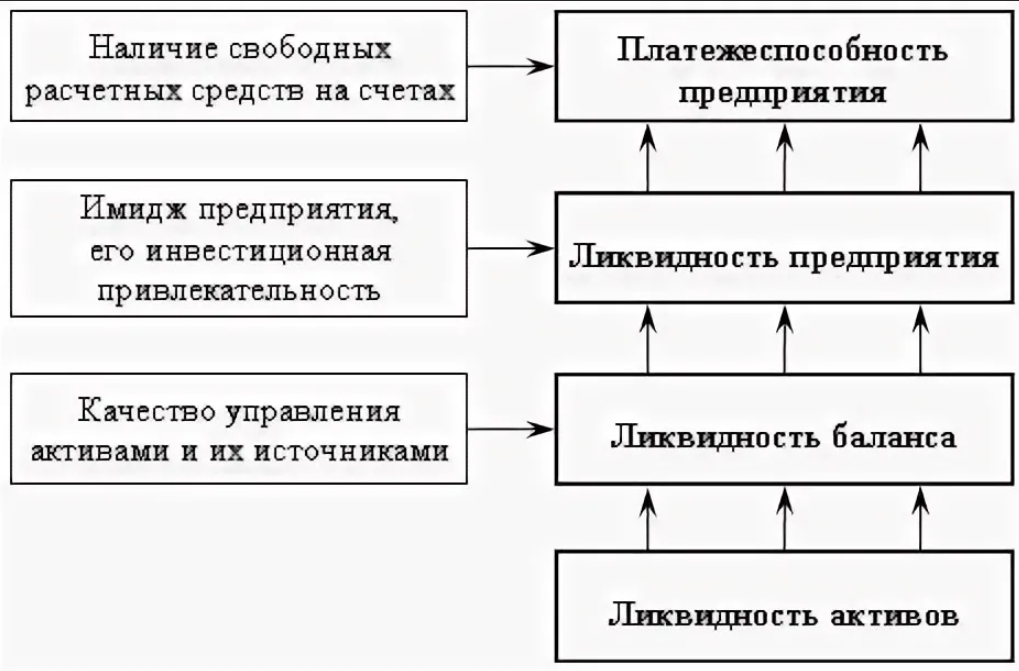

Уже исходя из непосредственно термина можно понять, что платежеспособность – это способности и возможности компании по своевременному исполнению финансовых обязательств перед своими кредиторами. В качестве кредиторов могут выступать заказчики услуг, поставщики сырья, банки и иные финансовые корпорации, посредники, то есть все те, кто непосредственно связан с основной деятельностью объекта, способствует развитию компании, получению ею выгоды и пр. Данный процесс носит постоянный и регулярный характер независимо от внутренних и внешних факторов: компания обязана своевременно исполнять свои обязанности, в противном случае могут настичь негативные последствия: пени и штрафы, неустойки, ухудшение отношений с ключевыми фигурантами, разрыв договорных обязательств и падение репутации, и самое худшее – банкротство и ликвидация предприятия.

Ликвидность – это скорость исполнения обязательств за счет имеющихся активов. В данном случае под ликвидностью целесообразно понимать возможности организации по погашению обязательств с учетом сроков реализации имущества. В зависимости от характера «оборачиваемости активов в деньги» можно выделить:

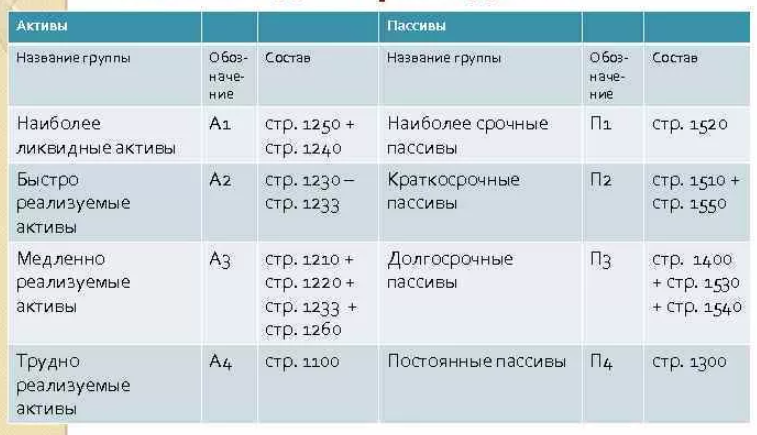

- Наиболее ликвидные активы (обозначают А1), под которыми понимают то имущество, скорость обращения которого в денежные средства максимальна или не требует ожидания. К нему относят непосредственно денежные средства (наличные, на счете в банке), краткосрочные финансовые вложения (их проще отозвать);

- Быстрореализуемые активы (А2) – это то имущество организации, которое можно быстро продать/отозвать и за счет него погасить полностью или частично задолженность перед контрагентами. К данной разновидности относят оборотные активы (сырье, материалы, запасы готовой продукции на складах) дебиторскую задолженность краткосрочного плана;

- Медленно реализуемые активы (А3), то есть это имущество компании, на реализацию которой может потребоваться больше времени из-за высокой стоимости, малой привлекательностью и пр. В данную категорию включают долгосрочную дебиторскую задолженность и прочие активы.

- Труднореализуемые активы (А4), к которым относят имущество компании, которое невозможно продать в краткосрочный период и необходимо время на поиск покупателей. К этой группе относят основные средства и внеоборотные активы кроме финансовых вложений.

Аналогичным образом группируют и пассивы организации. Данный подход необходимо для проведения анализа ликвидности и платежеспособности организации. Под пассивами понимают обязательства компании и имеющийся у нее капитал.

- Наиболее срочные обязательства (П1) – краткосрочная задолженность перед кредиторами;

- Краткосрочные пассивы (П2) – краткосрочные займы и кредиты;

- Долгосрочные пассивы (П3) – долгосрочные займы и кредиты;

- Постоянные активы (П4) – уставный капитал, резервный капитал, доходы будущих периодов и пр.

Источниками информации для конкретизации и группировки активов и пассивов организации являются официальные финансовые документы компании: бухгалтерский баланс, отчет о прибылях и убытках (для оценки финансового состояния) и пр.

Исходя из выше сказанного, можно сделать вывод: платёжеспособность – это способность предприятия отвечать по своим обязательствам, а ликвидность – это скорость исполнения обязательств с учетом имеющихся активов и пассивов, их характера.

Возникли сложности?

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Методика проведения анализа ликвидности и платежеспособности

Для оценки ликвидности и платёжеспособности организации необходимо иметь на руках соответствующие документы – источники информации. Первый этап анализа складывается из изучения и исследования бухгалтерского баланса – вертикальный и горизонтальный анализ с целью определения общего положения дел в фирме: соотношение активов и пассивов, оценка структуры баланса (доминирующая и минимальная доля элементов, изменения).

Далее на основе бухбаланса компании производится группировка активов и пассивов путем сложения соответствующих строк и выведения нужных групповых элементов (с учетом скорости обращения имущества в денежные средства).

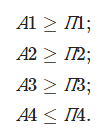

По мере формирования групп активов и пассивов целесообразно провести анализ ликвидности баланса, то есть изучить соотношение соответствующих групп активов и пассивов. В идеале, должно быть соблюдено следующее тожество:

Если данное правило не соблюдается и имеется малейшая нестыковка, хотя бы одно нарушение, это означает что у компании есть определенные проблемы и нарушения, требующие вмешательства.

Далее после оценки ликвидности баланса необходимо приступать непосредственно к анализу ликвидности и платёжеспособности путем расчёта соответствующих коэффициентов. О них подробнее будет сказано ниже.

Основные показатели ликвидности и платежеспособности: понятие, формулы, анализ и результаты

В зависимости от характера активов и пассивов эксперты рассчитывают следующие коэффициенты:

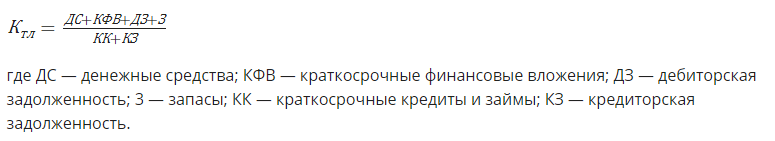

- Текущая ликвидность (Ктл).

Данный коэффициент показывает, какую долю текущих обязательств организация может покрыть за счет имеющихся активов в денежном эквиваленте. Фактически он показывает, какая часть обязательств может быть погашена в ближайшее время за счет быстрореализуемого имущества.

У этого показателя есть определенные нормы. В идеале он должен находиться на уровне 1,5-2,5. Если данный коэффициент ниже заявленных параметров, то предприятие считается неплатежеспособным.

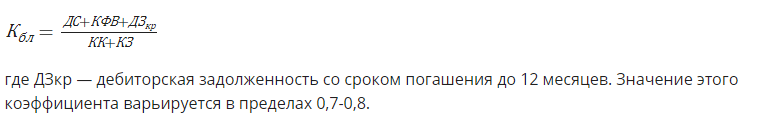

- Быстрая ликвидность (Кбл)

Данный показатель отражает способность организации быстро привлечь дополнительный капитал для удовлетворения требований кредиторов и выполнения обязательств в максимально короткие сроки. Для этих целей привлекают быстрореализуемые активы, то есть краткосрочные финансовые вложения дебиторскую задолженность.

Анализ производится между быстрореализуемыми активами и краткосрочными обязательствами: какая часть краткосрочных обязательств может быть удовлетворена за счет быстрореализуемых активов.

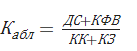

- Коэффициент абсолютной ликвидности (Кабл).

Данный показатель призван подчеркнуть способности фирмы отвечать по краткосрочной задолженности за счет быстрореализуемых активов.

Норма Кабл составляет 0,2-0,25. Если полученные результаты ниже заявленных параметров, то компания считается неплатежеспособной. Слишком высокие значения показатели также должны насторожить руководство: свободные средства должны работать, а не лежать на счетах.

Что делать, если…?

Итак, на начальном этапе важно проанализировать ликвидность баланса. Выполнение равенства А1≥П1 означает что компания в силах покрывать свои срочные обязательства в кратчайшие сроки в виду достаточности наличности. В случае отклонения от данного равенства руководству следует задуматься о возможностях реализации части активов, определения причин нехватки средств для полноценного ведения бизнеса.

Выполнение равенства А2≥П2 свидетельствует о достойной репутации компании и ее возможностях оперативно распоряжаться имуществом для погашения долгов и обязательств, возможности оформления кредита или рассрочки с контрагентами и пр. отсутствие данного равенства свидетельствует о частых перебоях в работе организации и сложностях в реализации товаров/услуг, логистических перебоях и пр.

Равенство А3≥П3 гарантирует спокойное ведение бизнеса и своевременное погашение обязательств в течение одного производственного цикла (оборота активов). Нарушение этого правила свидетельствует о проблемах с оборачиваемостью имущества и выявления причин: оценка оборудования, скорости производства и реализации, спрос и предложение товаров и услуг и пр.

Если вышеуказанные равенства выполняются, от последнее тождество также будет реализовываться П4=П4. В случае нарушения хотя бы одного принципа, последнее правило не будет практиковаться.

Соблюдение ликвидности баланса позволяет оценить возможности и посильность финансовой нагрузки предприятия.

Анализ коэффициентов ликвидности позволяет определить причины отклонений и вероятные последствия. Пути решения проблем. Также можно провести факторный анализ показателей с целью определения воздействующего фактора и выработки эффективного решения.

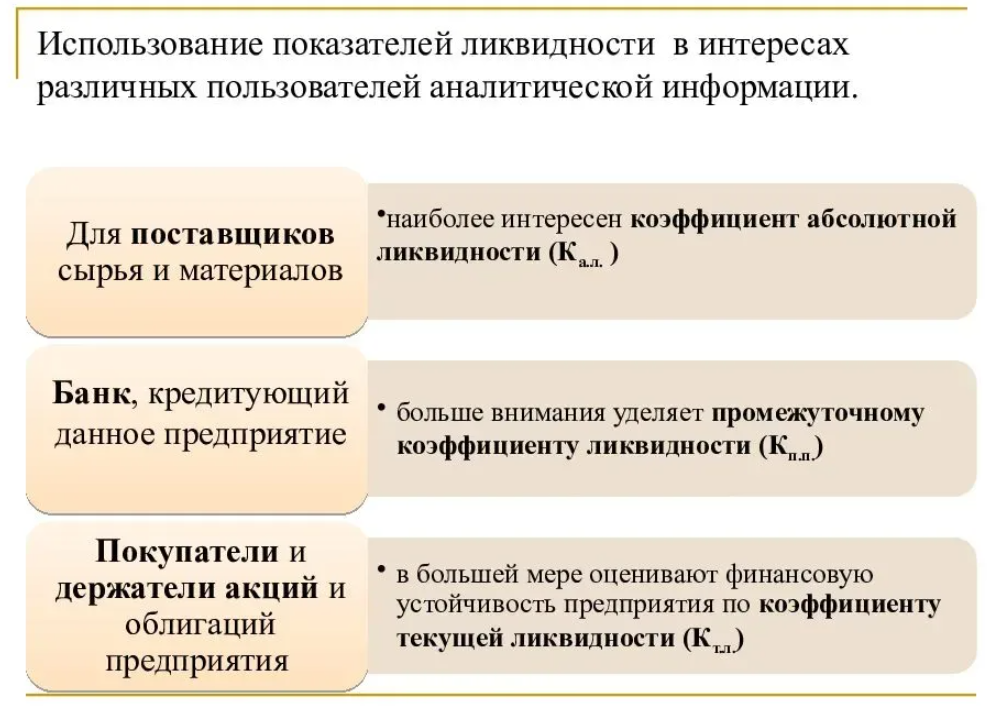

На показатели ликвидности и платёжеспособности особе внимание обращают основные контрагенты компании и потенциальные клиенты: банки и кредитные организации, инвесторы, поставщики и подрядчики, крупные заказчики услуг и пр. Исходя из результатов анализа ликвидности и платёжеспособности можно сделать вывод об успешности и эффективности работы предприятия, ее репутации и надежности, возможностях и перспективах сотрудничества.

При расчете коэффициентов ликвидности и платёжеспособности важно полагаться на надежные и проверенные, достоверные источники информации. Все математические операции должны быть предельно точными, чтобы полученные результаты отражали реальную ситуацию и положение дел. Тщательно проверяйте методику расчета каждого показателя, сравнивайте из с нормами, анализируйте динамик и выявляйте тенденции, причины изменений и их характер. Только по мере установления истинного положения дел можно выработать эффективный план действий.

Команда ОЦ Дисхелп готова помочь в расчете коэффициентов и анализ показателей ликвидности, платёжеспособности, реализации факторного или общего анализа по экономическим дисциплинам и направлением подготовки, гарантируя высокое качество услуг, точность и достоверность результатов, индивидуальный подход.

Трудности с учебой?

Требуется поддержка?

Помощь в написании студенческих и

аспирантских работ!

Хорошая статья. Все четко, кратко и емко. Спасибо, что разъяснили значение каждого показателя, а не просто привели его формула и нормативы, как это делается в большинстве случаев. Одно только не очень – формулы мелковаты, надо было их покрупнее выделить, как картинки. А так в целом молодцы, качественно написано.